合法的税筹方法:关于厂房抵税的硬核干货

今天让我们来聊聊有关厂房抵税的那些事儿!

企业家们在购买厂房时,

不仅可以抵扣增值税进项税额;

在使用厂房时,

还可以进行固定资产折旧计提抵减应纳税所得额。

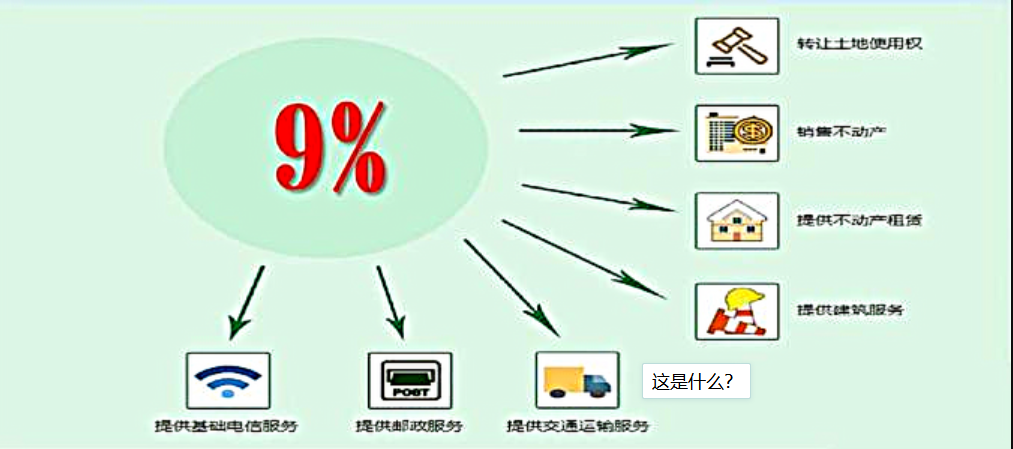

增 值 税 企业购买厂房,作为固定资产自己使用的,所获得的增值税专用发票可以进行抵扣(现增值税专用发票税率为9%)。 举例: 王先生购买了1000万(含税)的厂房按照9%的税率计算进项税额: 1000÷109%×9%=82.57万 王先生可将发票上82.57万的进项税额进行抵扣可当月进行抵扣,余下未抵扣税额可延至第二个月进行抵扣 ,直至全部抵扣完成为止。 所 得 税 厂房交付后,其作为固定资产,可以将其计提折旧,从而抵税(一般厂房的折旧年限是20年)。 固定资产的应折旧额一般按照固定资产的原值、预计残值率和分类年折旧率计算。固定资产的预计残值率为固定资产原值的3%-5%。 以平均年限法举例计算固定资产折旧率和折旧额: 年折旧率=(1-预计残值率)÷折旧年限×100% 月折旧率=年折旧率÷12 年折旧额=买入价×(1-残值率)÷折旧年限 月折旧额=买入价×(1-残值率)÷折旧年限÷12 固定资产折旧,从固定资产投入使用月份的次月起,按月计提。停止使用的固定资产,从停用月份的次月起停止计提。 举例: 李先生购买了1000万(含税)的厂房 其不含税金额为917.43万 预计残值率按照5%来计算的话 年折旧额=917.43万×(1-5%)÷20年=43.58万 即李先生每年可将厂房折旧的43.58万进行计提用于企业所得税节税。 节税举例: 如果李先生企业年利润总额为100万,企业所得税税率为25%。 未购买厂房时: 所需上缴年企业所得税为 100万×25%=25万 购买厂房后: 所需上缴年企业所得税为 (100万-43.58万)×25%=14.11万 固定资产折旧后可有效帮助企业减少企业所得税的缴纳。 备注:以上数据资料仅供参考,最终信息以相关职能部门核定为准。

本文原创发布于泰厂房,转载请注明出处,谢谢合作

3人点赞

您已点赞!- 09-01合法的税筹方法:关于厂房抵税的硬核干货

- 10-10房地产专业知识100条

- 10-10产业园从业者一定要了解的 66个知识点(纯干货!)

- 10-10工业用地使用年限到期了该怎么办?

- 10-09厂房交易如何合理省税?

- 产业·信息

- 精准·匹配

- 专业·选址

- 保障·服务

- 房源·全面

泰厂房公众号

泰厂房公众号 泰厂房微信号

泰厂房微信号